Le Chiffre d’Affaires & Co. de la pharmacie décrypté

EDITION N°6 : AVRIL 2024 – LECTURE : 10 min

Pharmaciens, curieux de connaître les derniers chiffres clés du marché de la pharmacie ? Vous êtes au bon endroit ! Smart Rx vous livre tous les deux mois un décryptage du chiffre d’affaires de la pharmacie en s’appuyant sur les données issues du GERS GIE et GERS DATA, filiales du groupe CEGEDIM, spécialisées dans la mutualisation et l’analyse des marchés de la santé.

Impatients ? Allons-y !

Une version raccourcie de l’article ?

Ce que vous trouverez dans cet article :

- Un chiffre d’affaires de la pharmacie en augmentation

- Un nombre d’officines en fort recul en 2023

- Un nombre de ventes moyen en pharmacie qui reste stable

- Une appropriation des nouveaux services en demi-teinte

- Des produits onéreux en croissance

- Les médicaments remboursables sur une bonne dynamique

- Un segment conseil nutrition & santé sur une bonne dynamique

- Un segment dermocosmétique en augmentation

Un chiffre d’affaires de la pharmacie en augmentation

Le chiffre d’affaires du réseau officinal est de 44 milliards d’euros en 2023. Cela représente une croissance de +26% sur les 3 dernières années. Les plus gros contributeurs à la croissance de ce chiffre d’affaires sont les médicaments remboursables à 80%, suivis des produits cosmétiques à 11%, puis viennent les dispositifs médicaux remboursables et les compléments alimentaires, chacun à 6,2%.

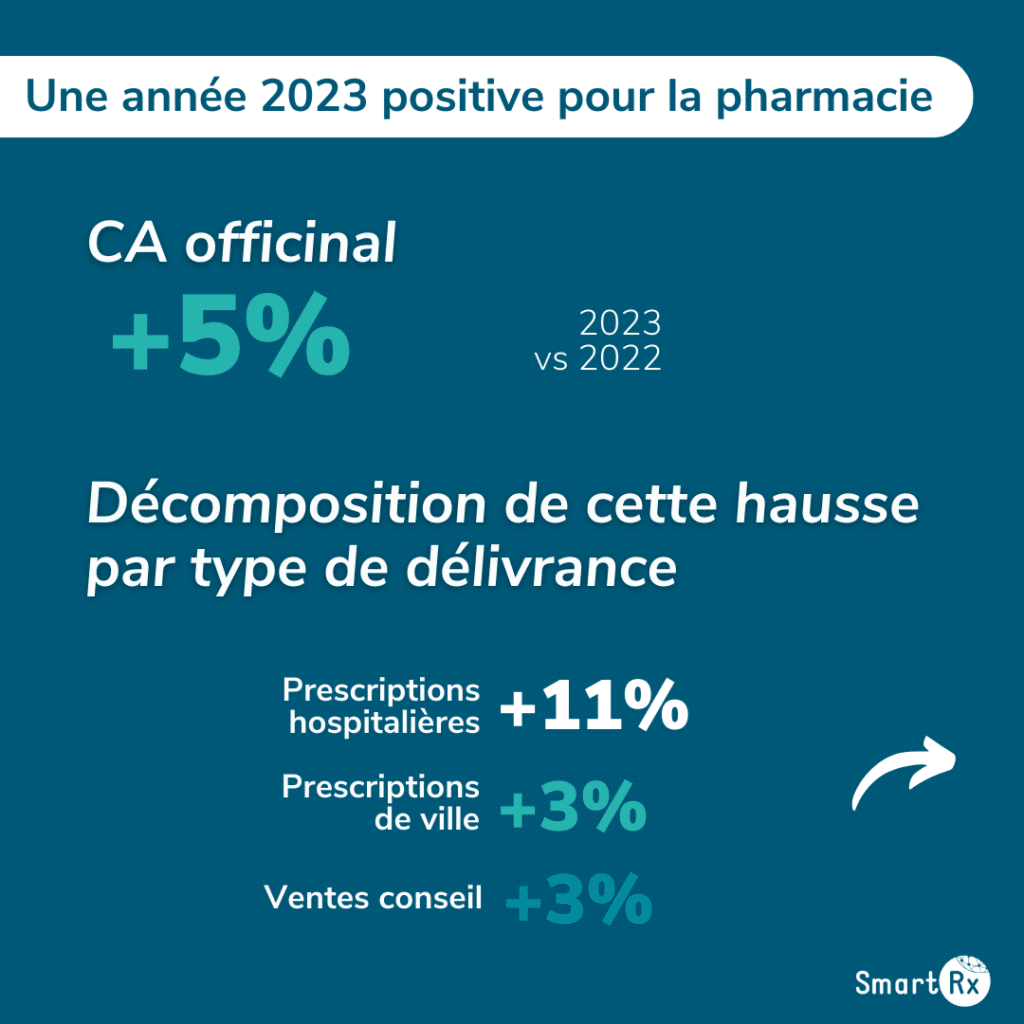

On remarque que le chiffre d’affaires 2023 de l’officine est en hausse de 5% par rapport à 2022. Cette hausse est à mettre en perspective avec l’inflation : ainsi, les délivrances sur prescription de ville et les ventes conseil sont plutôt sur une dynamique de stabilité.

Plus récemment, en mars 2024, le chiffre d’affaires de l’officine est en hausse de 4% vs mars 2023. Cette croissance est essentiellement portée par les prescriptions hospitalières (+8%) et les ventes conseil (+5%).

Pour rappel, la décomposition du chiffre d’affaire du réseau officinal est divisée ainsi :

- 49% provient de la prescription de ville ;

- 32% de la prescription hospitalière ;

- 19% des ventes conseil.

Les produits sur prescription ont un prix moyen en hausse de 7%. Dans cette continuité, le panier moyen des produits sur prescription est lui aussi à la hausse de 6,4%.

Concernant les produits conseils (délivrances hors prescription), il est intéressant de constater que malgré une forte augmentation de leur prix moyen (+6%), le panier moyen est stable (+0,2%). Les consommateurs font donc plus attention à leurs choix avec notamment moins de produits achetés.

Un nombre d’officine en fort recul en 2023

Le nombre d’officines est passé sous la barre des 20 000 en 2023 : on trouve aujourd’hui en France 19 966 pharmacies. Ce sont 236 pharmacies qui ont fermé en 2023, soit en moyenne une fermeture par jour ouvré. Comparé à 2022, c’est 60% de fermetures de plus. On observe une forte disparité selon les régions et ce sont les parties ouest et centre de la France qui sont le plus touchées, alors que l’Alsace reste stable.

Cette tendance met en lumière les problématiques de recrutement actuels (Pénurie de personnel en pharmacie : comment y remédier ?) rencontrés par les pharmaciens et pose la question du maintien du maillage territorial de l’officine en France.

Un nombre de ventes moyen en pharmacie qui reste stable

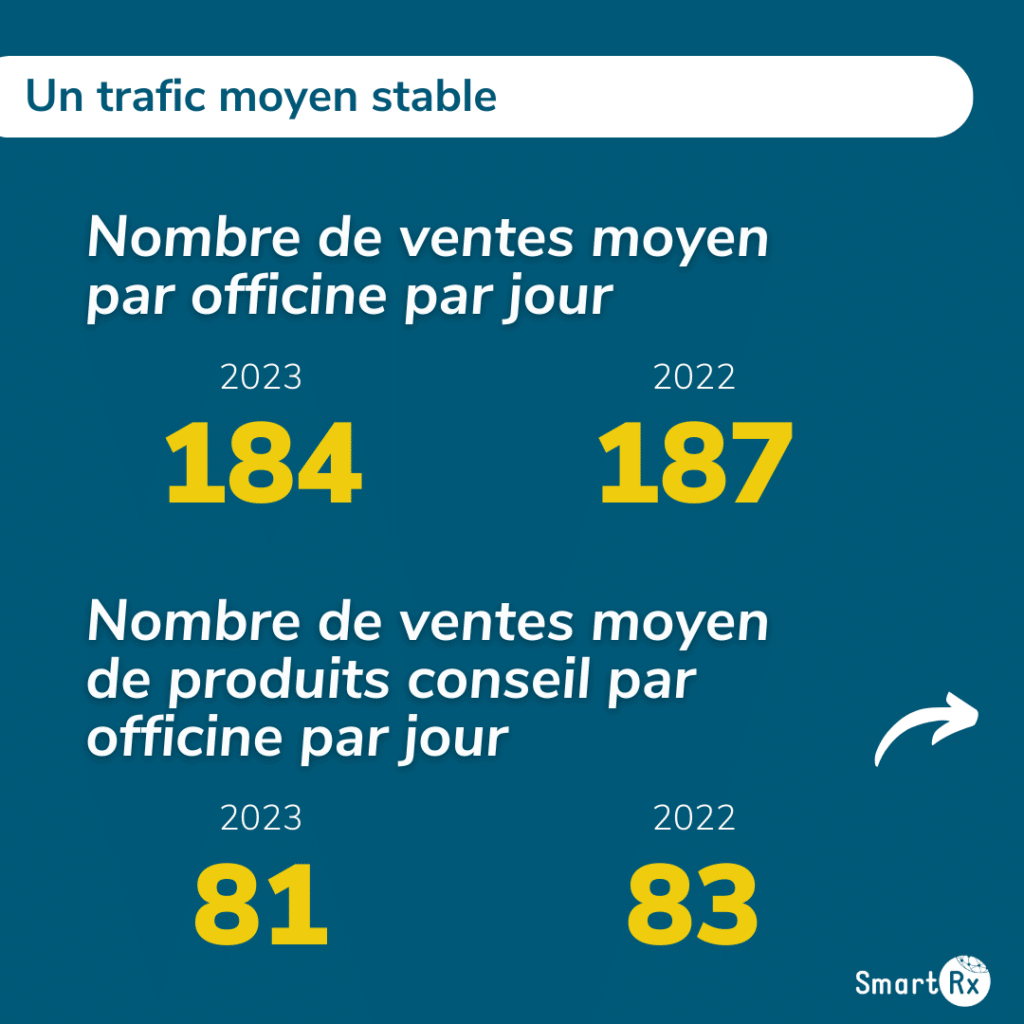

Le nombre moyen de ventes par jour par pharmacie est de 184 en 2023. 2022/2023. Cela représente une légère diminution de 2% par rapport à 2022

Sur la partie conseil (produits délivrés hors prescription), le nombre de ventes par jour par pharmacie est de 81 en 2023, en baisse de 5% vs 2022. On remarque que cette baisse est plus forte pour les petites pharmacies (-7%) et moins fortes chez les plus grosses (-2%).

Une appropriation des nouveaux services en demi-teinte

Vaccination grippe

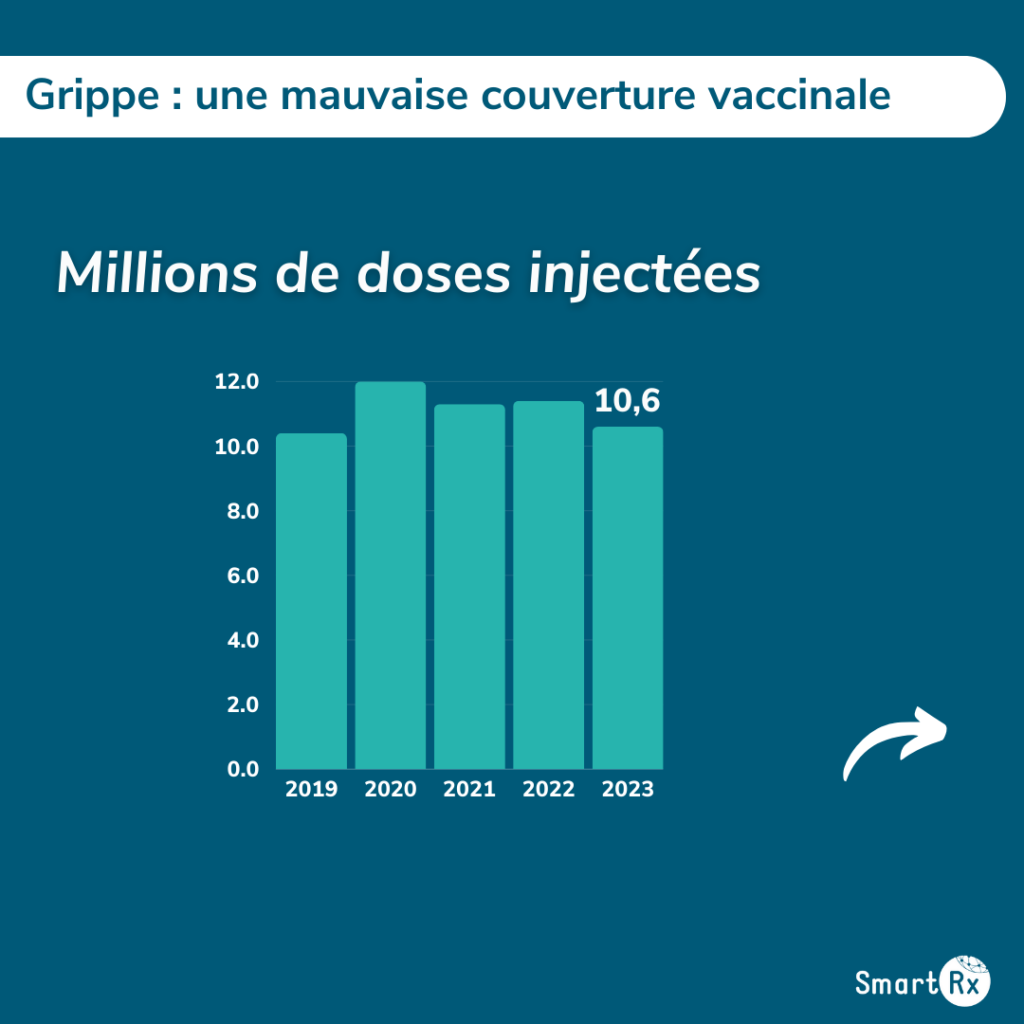

Pour rappel, la campagne de vaccination contre la grippe a débuté en France le 17 octobre 2023 et s’est achevée le 29 février 2024. Au total, 10,6 millions de doses ont été injectées, soit une diminution de 6% par rapport à 2022, et de 5% par rapport à 2021. La couverture vaccinale 2023 n’est donc pas vraiment au rendez-vous.

Cependant, la part des vaccinations grippe effectuées à l’officine est en augmentation, puisque 60% des officines ont vacciné vs 51% en 2022. L’Île de France arrive en tête des régions avec 71% de la vaccination faîte en officine, suivie par Rhône-Alpes (60%). Ce chiffre a donc explosé cette année, ce qui confirme l’évolution des missions du pharmacien sur le terrain de la vaccination, et surtout la tendance réflexe de la population à se faire davantage vacciner en pharmacie qu’auparavant.

La couverture vaccinale contre la grippe des plus de 65 ans, population la plus à risque, a été de 63% en 2023, avec des disparités régionales : une couverture au-dessus de la moyenne dans le nord-ouest, et en-dessous de la moyenne dans le sud-est.

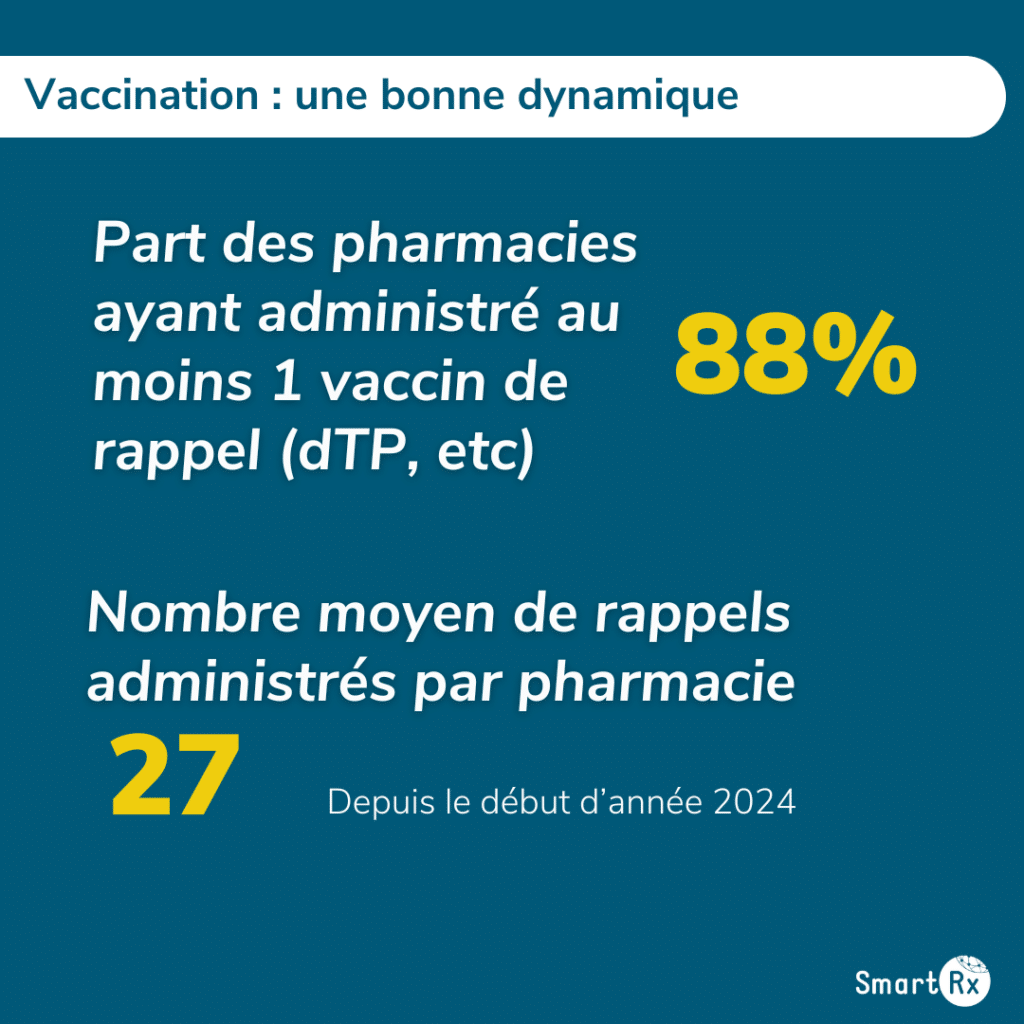

Rappel vaccination adulte et kit de dépistage du cancer colorectal : des débuts prometteurs

Les pharmacies se sont appropriées très rapidement le rôle de vaccination dans le cadre des rappels (DTpolio, Coqueluche, Tétanos, etc.). En effet, 88% des pharmacies ont administré au moins un vaccin de rappel depuis le début d’année 2024. En moyenne, chaque pharmacie a réalisé 27 vaccinations de rappels depuis le début d’année. Les pharmacies les plus contributrices sont à environ 67 rappels depuis le début d’année.

Concernant les kits de dépistage du cancer colorectal, 88% des pharmacies en ont remis au moins un, avec en une moyenne de 15 kits / pharmacie depuis le début d’année et jusqu’à 40 kits remis pour les pharmacies les plus contributrices.

Enfin, 55% des pharmacies ont réalisé au moins 1 test Trod Angine, avec une moyenne de 9 par pharmacie depuis le début d’année 2024.

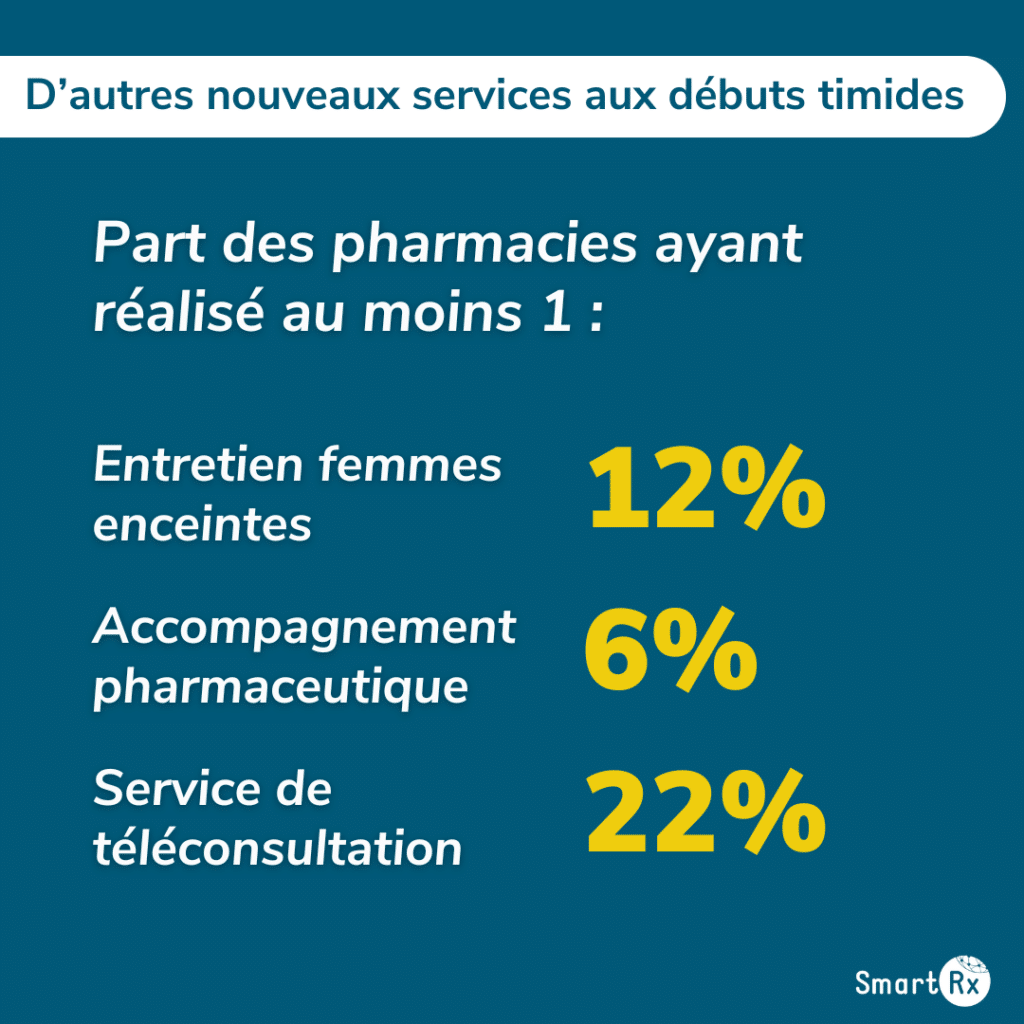

D’autres services au début timide

La téléconsultation, les entretiens femmes enceintes et les accompagnements pharmaceutiques connaissent au contraire des débuts plus timides depuis le début d’année 2024 :

- Téléconsultation : seulement 22% des pharmacies ont proposé ce service aux patients.

- Entretiens femmes enceintes : seulement 12% des pharmacies ont mené au moins un entretien femme enceinte.

- Accompagnements pharmaceutiques : 6% des pharmacies en ont réalisé en 2023.

- Trod Cystite : 5% des pharmacies en ont réalisé

Ces chiffres, en augmentation, mais toujours très faibles, mettent en lumière des problématiques d’organisation et gestion du temps au sein des officines pour accueillir ces nouveaux types de missions.

Des produits onéreux qui favorisent la croissance du chiffre d’affaires de la pharmacie

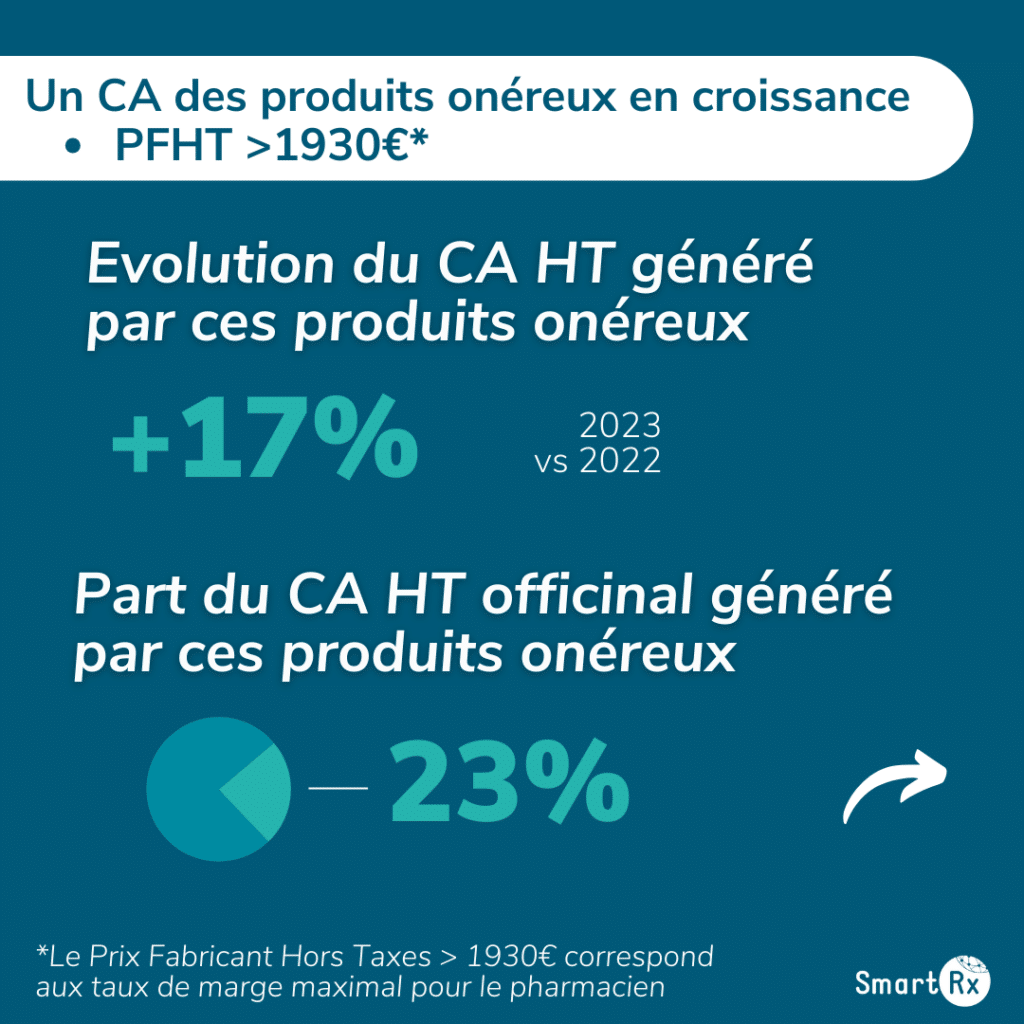

Les données des produits onéreux peuvent être analysés sous l’angle de 2 catégories produits différentes.

1.Tout d’abord, les produits dont le PFHT (Prix Fabricant Hors Taxes) est supérieur à 1930€, correspondant au taux de marge maximal pour le pharmacien.

Ces produits représentent 0,08% des produits vendus en officine (en unités) mais 23,3% du chiffre d’affaires généré par les officines. En 2023, le chiffre d’affaires généré par la vente de ces produits a augmenté de 17% par rapport à la même période 2022.

En janvier-février 2024, il y a eu une augmentation de 5% du nombre de présentations concernées et de 11% du chiffre d’affaires vs janvier-février 2023.

Sur la période 2017-2023, il y a eu une multiplication par 1,8 du nombre de présentations concernées et dans le même temps, le chiffre d’affaire a été multiplié par 2,3.

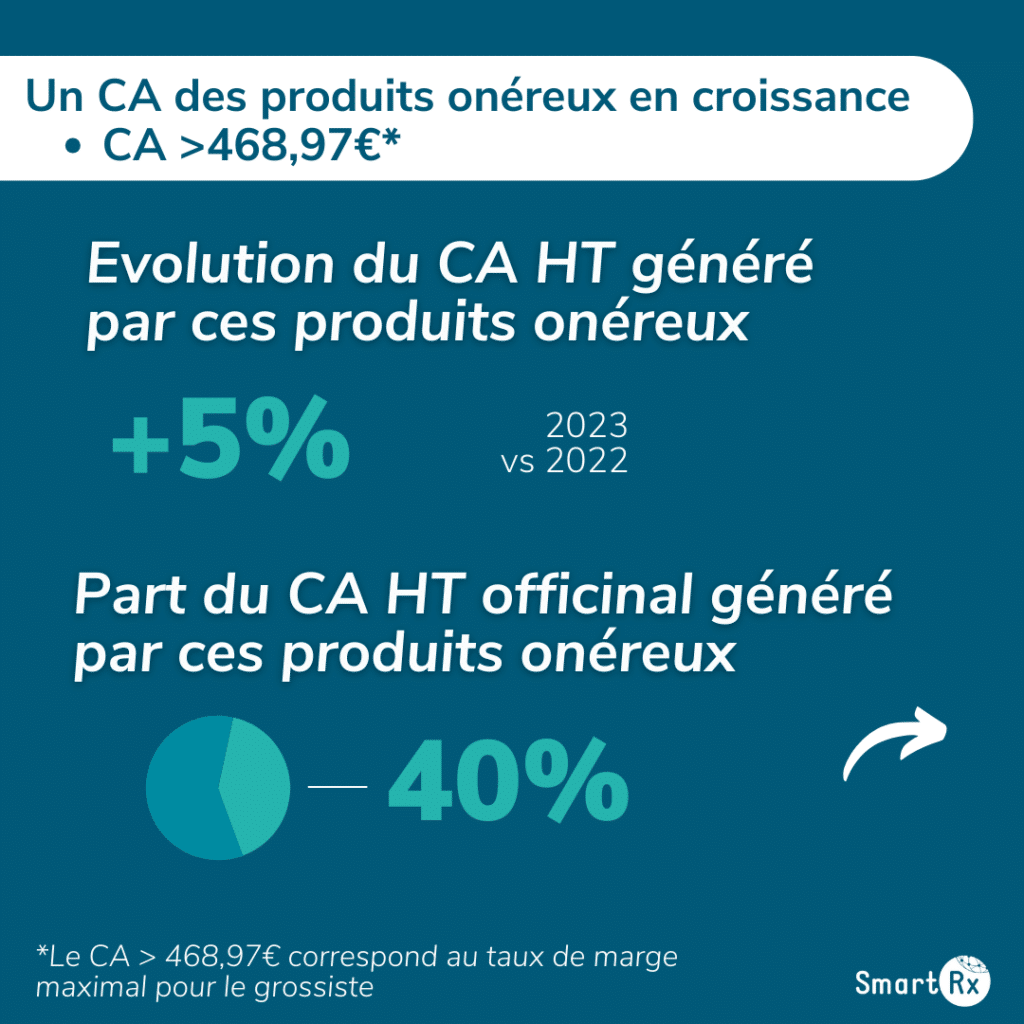

2. Ensuite, la deuxième catégorie de produits onéreux correspond aux produits pour lesquels le chiffre d’affaires est supérieur à 468,97€, équivalents au taux de marge maximal pour le grossiste.

Ces produits représentent 0,4% des produits vendus en officine (en unités) et 40% du chiffre d’affaires généré par les pharmacies. En 2023, le chiffre d’affaires généré par la vente de ces produits a augmenté de 5% par rapport à la même période 2022.

Sur la période 2017-2022, il y a eu une multiplication par 2,2 du nombre de présentations concernées et dans le même temps, le chiffre d’affaire a été multiplié par 2.

De par le chiffre d’affaires qu’ils génèrent, on s’aperçoit donc que les produits onéreux représentent un enjeu majeur pour les officines.

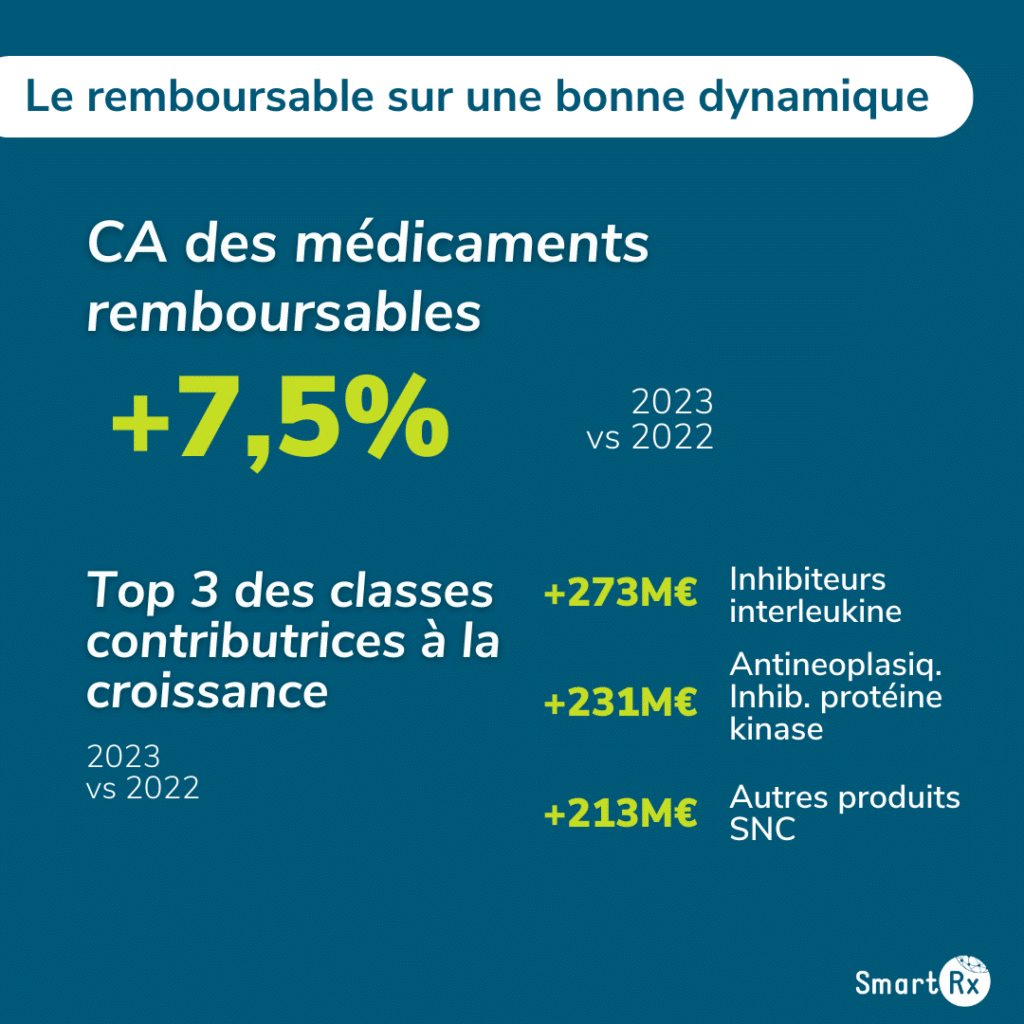

Les médicaments remboursables sur une bonne dynamique

Une croissance toujours positive mais qui ralentit légèrement

Le chiffre d’affaires des médicaments remboursables a augmenté de 11% en janvier-février 2024 vs janvier-février 2023. Sur l’année 2023, celui-ci avait avait augmenté de 7,5% par rapport à 2022. Il convient cependant de relativiser cette croissance : lorsqu’on s’intéresse au chiffre d’affaires net de reversement (remises conventionnelles, clause de sauvegarde), celui-ci augmente de seulement 3,2% vs 2022. Egalement, il est important de noter un ralentissement de la croissance sur ce segment, la croissance de 2023 (+9,2%) étant inférieure à celle de 2022 (+9,7%). Ce ralentissement s’explique principalement par :

- Le ralentissement de la croissance de certaines classes comme les molécules génériquées (depuis 2022)

- La baisse du nombre de sorties de réserve hospitalière

- Des pertes de brevets

- Les baisses de prix

- Le nombre de jours ouvrés en moins en 2023 par rapport à 2022

Moins d’unités ont été délivrées en 2023 qu’en 2022 (baisse de 3%). Cela s’explique par le remplacement de médicaments peu chers et avec beaucoup de volume par des médicaments chers et de moindre volume.

En ce début d’année 2024, deux laboratoires tirent particulièrement la croissance du marché des médicaments remboursables vers le haut : Astrazeneca et Roche (environ +35% de croissance chacun). Avec une croissance moins importante (+4% environ), Novartis reste leader du marché avec 7,2% de part de marché sur le remboursable. Viennent ensuite Viatris (6,4%) et Pfizer (5,5%).

Un marché des génériques en bonne santé

Le chiffre d’affaires du marché des génériques est en hausse de 6,5% en 2023 vs 2022. Les taux de pénétration des génériques en 2023 est de 83,9%, en légère baisse par rapport à 2022 (84,8%). Cette baisse est en partie liée à la tombée de 2 nouvelles molécules dans le domaine public : l’association sitagliptine & metformine (Janumet et Velmetia), ainsi que le cholécalciférol (Zymad), qui n’ont pas encore pris tout leur poids. Le taux de pénétration est globalement stable entre 83 et 85% depuis 2020 et la mise en place de l’article 66.

En janvier 2024, le taux de pénétration des génériques a chuté à 82,9% vs 84,7% en 2023. En février 2024, il a au contraire augmenté à 84,8% vs 84,6% en 2023.

Un marché des médicaments biologiques sur une bonne dynamique

Le chiffre d’affaires du marché des médicaments biologiques (produits listés sur la plateforme biomedinfo) est en hausse de 8% vs 2022 et 51% vs 2018. Cette hausse est portée essentiellement par les biosimilaires (+13%) et les autres biomédicaments (+15%), les bioréférents étant eux en décroissance (-11%). Le chiffre d’affaires généré par les ventes de biosimilaires se fait à 50% en hôpital et 50% en ville.

A noter que 71% du chiffre d’affaires généré par les médicaments biologiques est porté par la famille des anticorps monoclonaux et protéines de fusion. Arrivent derrière l’insuline (9%), l’EPO (5%) et les facteurs de croissance (5%).

Le taux de pénétration des biosimilaires est de 32% en 2023. On constate une augmentation par rapport à 2022 (26%), tirée par certains biosimilaires avec un excellent taux de pénétration (Pegfilgrastim, epoetine, Filgrastim). D’autres ont encore cependant un faible taux (Ranibizumab, Enoxaparine, Insuline Asparte, Insuline Glargine, Teriparatide).

Des ruptures toujours fortes mais en légère baisse depuis mi-août

En décembre 2023, ce sont environ 1450 références qui sont en rupture vs environ 1100 en décembre 2022. La hausse est donc très forte depuis 1 an mais on constate tout de même une légère diminution depuis mi-août 2023, où le nombre de produits en rupture avait atteint la barre des 1900.

Des pathologies hivernales en croissance

Concernant les pathologies hivernales, voici les évolutions par classes entre janvier-février 2024 vs janvier-février 2023 :

- Produits désordres intestinaux : +1%

- Antibactériens voie générale : +7%

- Analgésiques : +4%

- Rhinologie antitussifs & produits Bronchopulm : +10%

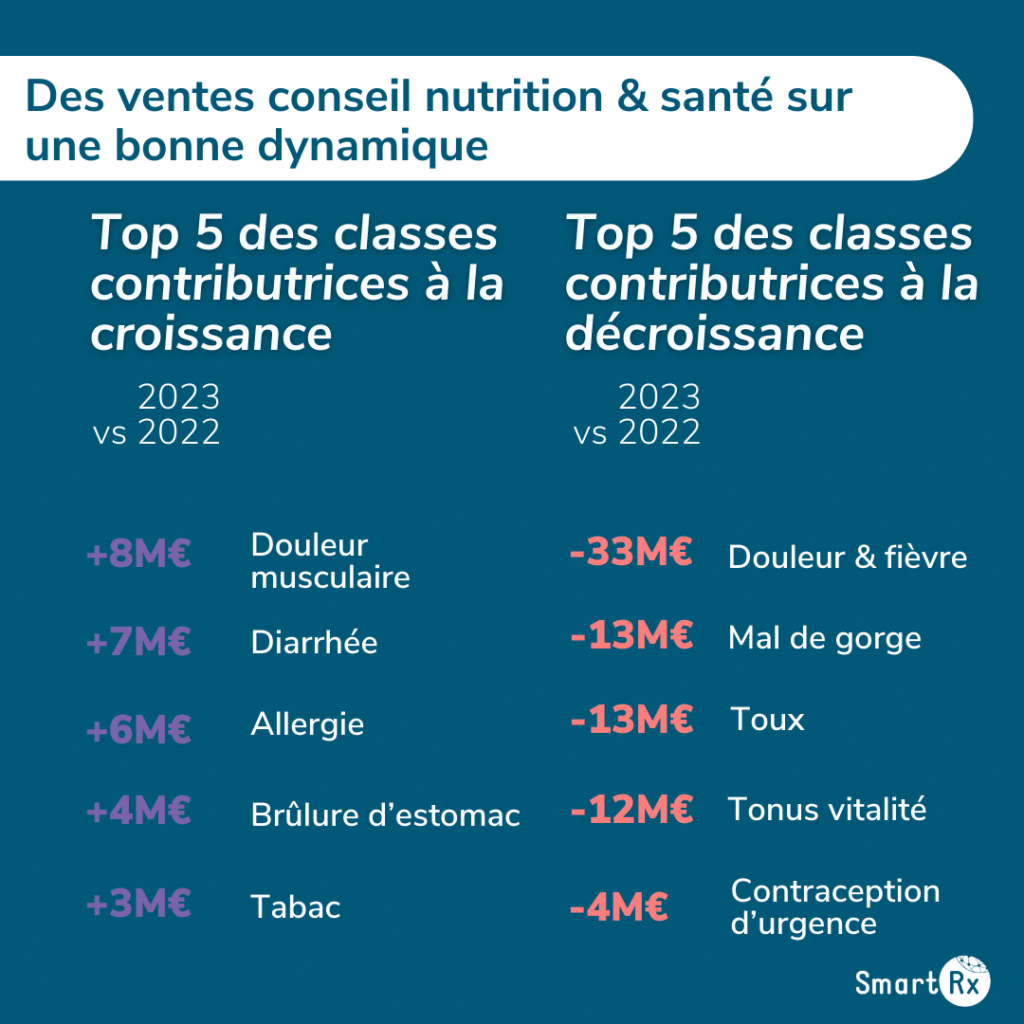

Un segment conseil nutrition et santé sur une bonne dynamique

Preuve de la confiance des patients vis-à-vis des pharmaciens, les ventes conseil de produits santé & nutrition se portent bien. Le chiffre d’affaires de ces ventes conseil a augmenté de 4% en janvier-février 2024 vs janvier-février 2023.

Les produits les plus contributeurs à la croissance de ce segment sont les produits pour l’équilibre digestif, le traitement des plaies, pour le sommeil, pour le tonus & vitalité, et pour l’hygiène bucco-dentaire.

Les 5 laboratoires les plus contributeurs à la croissance de ce segment sont : Reckitt, Pileje, NHCO, Nutergia, et Aboca.

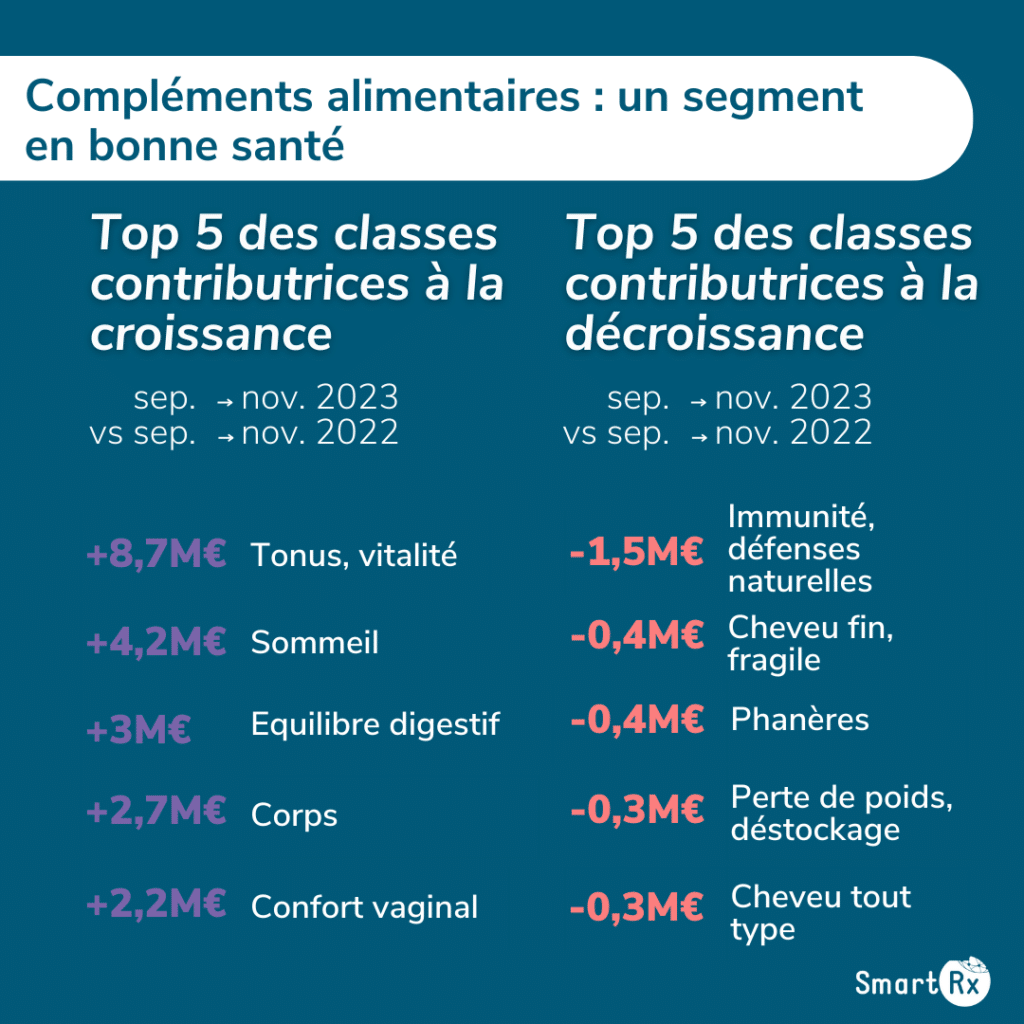

Les compléments alimentaires en croissance

Le chiffre d’affaires généré par les compléments alimentaires en pharmacie 2023 est en hausse de 9% par rapport à 2022. En parapharmacie, la hausse est quant à elle de 4%. La hausse est cependant deux fois moins forte que l’an dernier.

Sur le début d’année 2024, vs 2023, la balance s’équilibre puisque la hausse est aussi de 9% en pharmacie, et 8% en parapharmacie.

Le bio

Le chiffre d’affaires des produits conseil et dermo « bio » en officine est en hausse de 8% en 2023 vs 2022, autour de 500 millions d’euros. Le top 5 des laboratoires contributeurs à la croissance sont Pranarom, Pierre Fabre, HerbalGem, MKL, Arkopharma. Le top 5 des gammes contributrices à la croissance sont les gammes visage, corps, alimentation générale, piqûre et douleurs articulaires.

Le marché vétérinaire

Le chiffre d’affaires généré par les produits vétérinaires est en hausse de 14% en 2023 vs 2022. Cette hausse est essentiellement portée par les produits de parasitose et de soin. Le top 5 des laboratoires contributeurs à la croissance du marché vétérinaire sont Elanco, Bothringer, Dômes Pharma, Perrigo, MSD.

Les gummies

Le marché des gummies est sur une bonne dynamique puisque le chiffre d’affaires augmente de 27% en janvier-mars 2024 vs janvier-mars 2023. Le top 5 des classes contributrices à la croissance sur ce marché sont le sommeil, le tonus/vitalité, le mal de gorge, l’immunité/défenses naturelles, le drainage/détoxification.

Le top 5 des laboratoires contributeurs à la croissance des gummies sont : P&G, UPSA, Arko Pharma, Bayer et Forté Pharma.

Les maux d’hiver en conseil

Concernant le marché spécifique du conseil pour les maux d’hiver, le chiffre d’affaires a là aussi augmenté de 4% janvier-février 2024 vs janvier-février 2023. Le top 5 des familles contributrices à la croissance sont le mal de gorge, la toux, le nez bouché, l’état grippa, et le rhume.

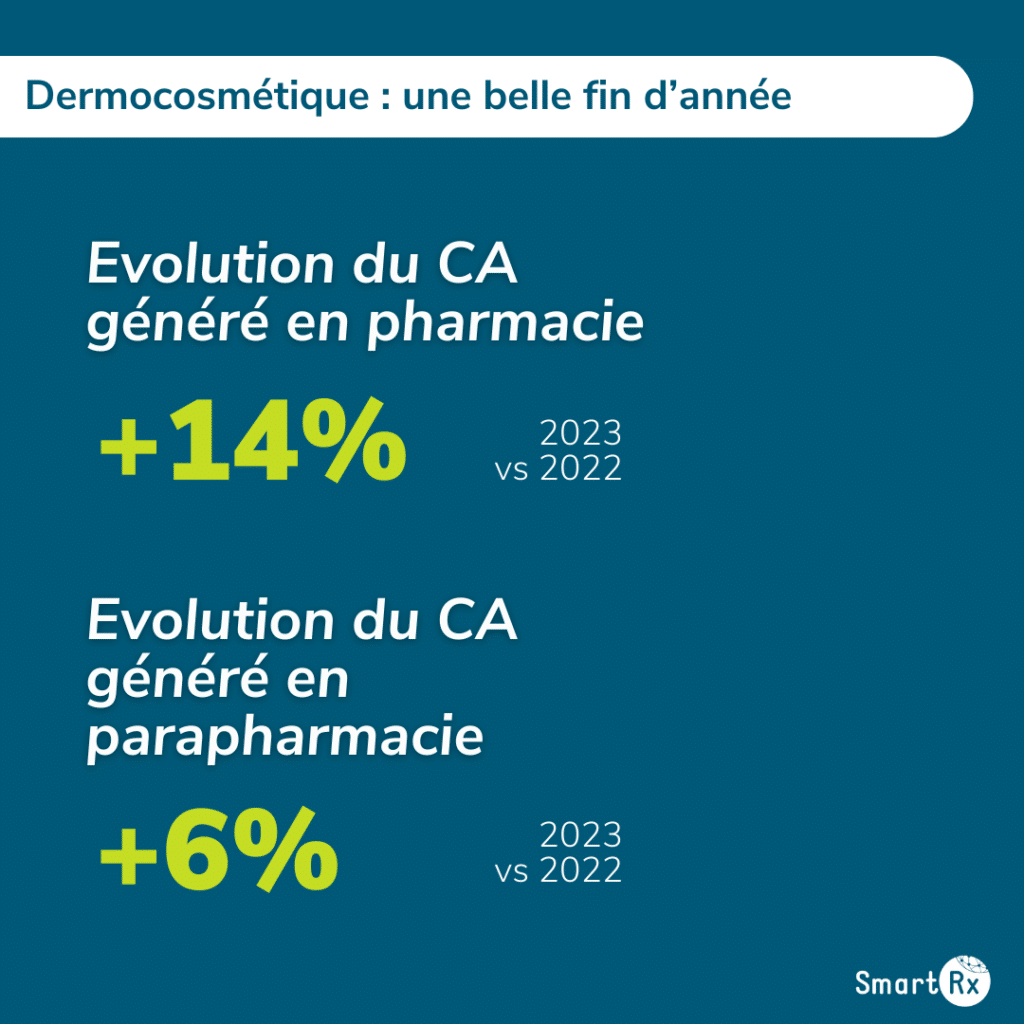

Un segment dermocosmétique en augmentation

Quid de la dermocosmétique ?

En pharmacie, le chiffre d’affaires des produits de dermocosmétique fait une belle année 2023 avec une évolution de +14% par rapport à 2022. Les marques les plus contributrices à la croissance sont La Rosée, La Roche Posay, SVR, Cerave et Avene.

Le chiffre d’affaires dermocosmétique réalisé en parapharmacie augmente lui de 6% en 2023 vs 2022.

Sur le début d’année 2024 vs 2023, la balance s’équilibre puisque la hausse est de 8% en pharmacie et 7% en parapharmacie. Les 3 classes qui portent la croissance du chiffre d’affaires de la dermocosmétique sont les soins visage, les soins acné, et les soins des cheveux.

Retrouvez la présentation intégrale des chiffres clés du du réseau officinal dans le dernier atelier virtuel vidéo du GIE GERS.

Restez attentifs au Smart Mag’ et à nos réseaux sociaux Facebook & Linkedin, pour l’édition n°4 du décryptage du chiffre d’affaires & Co de la pharmacie !